欢迎来到I&M

登陆后可阅读更多最新资讯![]() 微信扫一扫立即登录

微信扫一扫立即登录

付费方式一:支付宝、微信支付(仅支持中国内地个人会员支付)

Payment Option 1: Zhifubao or WeChat pay (for Mainland China users)

价格:人民币13,050元(美金2,000元)/年 (VIP会员/位)

人民币4,390元(美金673元)/年 (基础会员/位)

Rate:RMB 13,050(US$2,000) /Year (per VIP Member)

RMB 4,390(US$673)/Year (per Basic Member)

付费方式二::信用卡支付(支持中国内地以外的个人会员支付)

Payment Option 2: Credit Card (for the users outside of Mainland China)

如何续费?

我们的费用只有年费一种。我们将在您的会员年费到期前一个月以电邮和手机短信的方式通知您续费。

如何续费?

在付费后,您可以随时取消会员账号,或年费到期时,选择不续费,但抱歉我们无法 提供任何全部或部分退款。

付费后我可以申请退款收据或发票吗?

可以的,无论您是以个人还是公司名义付费,我们都将通过邮件发送收据或发票, 您可凭此向公司报销。

![]() 微信扫一扫立即登录

微信扫一扫立即登录

来源:信银资本 作者:信银资本 发布时间: 1年前

图片来源:REUTERS/Thomas White

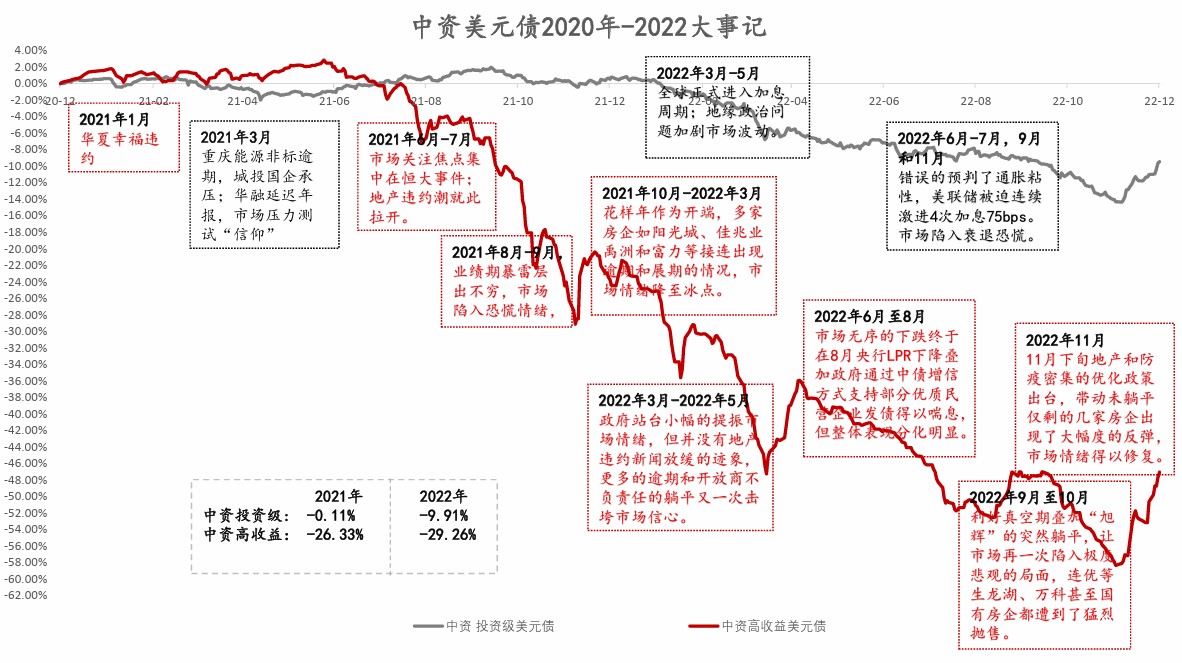

中资美元债二级市场在 2022 年创下历史最差表现,Markit iBoxx 中资美元债指数全年下跌 9.66%,投资级和高收益债券的回报分别下挫 7.73% 和 14.11%。究其原因,外部美元流动性因利率市场的强烈反转而紧缩,内部则疫情反复冲击经济、地产行业下行且信用风险持续发酵。最终,在 2022 年,中资美元债市场上共有 43 家主体和 576 亿美元规模的债券违约,较 2021 年上升了 95% 和 61% (注1),达至历史高峰。

不过,在信银资本资产管理部联席主管郭洋看来,正是在 2022 年这一最大轮熊市之后,中资美元债二级市场才可算是经历了真正的周期,值得投资人去挖掘和寻找投资价值。

资料提供:信银资本,截至 2022 年 12 月,![]() 点击看大图

点击看大图

历史最大熊市里该如何投资

信银 (香港) 资本有限公司 (简称信银资本) 是中信银行海外投行平台信银 (香港) 投资有限公司的全资子公司,持有香港证监会 1 号 (证券交易)、4 号 (就证券提供意见)、6 号 (就机构融资提供意见) 及 9 号 (提供资产管理) 牌照。截至 2022 年底,信银资本的资产管理规模接近 30 亿美元。

「在 2020 年我刚加入信银资本的时候,我们的规模只有 10 亿美元出头,现在翻了一倍多,主要的增长动力即是来自于固定收益业务,」郭洋说,「因为信银资本背靠中信银行,在固收信用评级 (尤其是信用债)、风险控制乃至客户触及方面具有天然的优势,所以我们在过去三年重点发展了固定收益业务,基本上建立了从低风险到中高风险的全方位产品线。目前公司的资产管理规模主要由固定收益和私募股权构成。」

2023 年 3 月,信银资本旗下中企债券基金在《投资洞见与委托》 (Insights & Mandate) 主办的「2023 年度专业投资大奖」(Professional Investment Awards 2023) 评选中,荣获「中国高收益债券基金 (美元计价) 三年表现大奖」。对于产品的出色表现,郭洋坦言「与团队稳健的投资风格、勤勉的投资态度,以及公司前中后台通力配合的团队精神密不可分」。

图片来源:信银资本

「作为投资经理,我们希望给客户提供长期稳定的收益,因此在投资风格上,稳健控回撤始终贯穿于团队的投资过程中,同时,我们也比较好地践行了所谓的由上至下 (top-down) 和由下至上 (bottom-up) 相结合的投资策略,」郭洋表示,「因为就中资美元债市场而言,大的方向比如美元走势、政策环境,包括不太容易量化的供需环境等,都可以用由上至下的方法来看,但如果只看宏观利率变化或政策走势,是很难应付无论是两年还是几个月之内的市场变化的,必须再通过由下至上的方法,把一些潜在的风险点或通俗说就是踩雷的主体给筛选出来。」

对于固定收益投资,郭洋认为基金经理在态度上一定要摒弃惯性思维,要持续地去审视市场环境,简单说就是要勤勉,不能躺平。

「前两年的市场很容易让人有破罐子破摔的想法,但我们的团队从来没有一丝懈怠,我们一直在做很多的场景分析和沙盘推演,我觉得这种勤勉是必须的。因为跟股票投资相比,债券投资有其独特的劣势,那就是它的上涨和下跌是不对称的:上涨相对有限,下跌却可能是百分之百,比如去年的恒大债券就是这样。在这种上涨有限,下跌却有数倍风险的前提条件下,基金经理需要多想多看,在由上至下和由下至上策略相结合的大框架下,持续地根据市场环境、政策变化甚至投资人组成,去做个券乃至组合层面的不同场景分析。只有这样,投资经理才会有更好的心态或底气,去捕捉市场的反弹。」

在郭洋看来,基金经理的勤勉更像一个碎步快跑的过程,不做单一大赌注,只在分散化的基础上,通过频繁和持续的市场分析,对组合及组合策略进行调整。

另外,对于产品的优异表现,郭洋亦将其归功于公司前中后台团队合作的结果。「我认为产品应该跟机构一起成长,而不是靠一两个明星基金经理去支撑,因为只有通过机构的机制建设,基金经理才有机会避免犯错。从这点上说,我们更希望通过带一个团队、搭建一个平台,让整个机构保持长期的生命力。」郭洋说。

利率见顶,利差浮现,利好中资美元债

拥有逾 17 年海外资本市场投资与顾问经验的郭洋在加入信银资本之前,就职于农银国际资产管理 (2016-2020),负责境内外债券产品的投资管理和产品设计工作,此外他也曾担任摩根士丹利亚洲固定收益部执行董事 (2005-2016),在国际利率、信用债券、外汇、资产证券化等固定收益产品领域经验丰富。

对于 2023 年的中资美元债二级市场,郭洋表示:「首先从大环境来说,我们今年对海外美元债市场是比较有信心的。去年,这个市场无论是投资级还是高收益,表现都很惨淡,主要原因是海外美元利率市场长达 40 年的周期发生了强烈反转。但到了今年,我们认为加息顶点已经可见,大概率不会再给市场带来太大的冲击了,加上基础利率已到了 5% 的地步,从利率周期来看,今年投资级美元债板块,无论是中资美元债,还是发达市场,都存在不少的获益机会。」

「不少投资者都在做资产配置,而去年对于固定收益来说有一个很不利的地方,就是这类资产原本是可以用来对冲股票这类风险资产的,但由于利率周期的问题,它并没有起到风险对冲的作用,比方说投资人即使投美国国债,得到的仍然是双位数的亏损。但今年不一样,今年的投资级债券有望很好地对冲各类风险资产,而且还能给投资人一定的套息机会,这是在过往牛市也比较难见到的情况。」

郭洋强调,相对境内人民币债券,海外的中资美元债目前存在至少 200 个 BP 以上的绝对利差,同时今年境内仍处于宽货币的大环境,但整体经济复苏已现乏力,人民币资产端的优质可配资产有限,资产荒情况正逐步浮现。在这样的环境下,对在岸投资人而言,海外中资美元债无论是从货币多样化、内外利差带来的绝对收益,还是资产配置方面,都是有足够吸引力的。「三年前的中资美元债市场可以说还没有经历真正的周期,但过去一年的历史性大跌恰好帮助它走完了从牛到熊这样一个真正的周期变化。而现在,对于全球投资人来说,已然从最熊市走过来的中资美元债市场倒是一个可以去挖掘和寻找投资价值的地方。」郭洋说。

投资级金融债存机会,城投债风险机会并存

根据万得数据,截至今年 3 月 31 日,中资美元债存量规模约 9,087 亿美元,2,564 只,其中城投债、地产债、金融债及其它债券的存量比例分别为 8.84%、17.34%、30.19% 和 43.63%。

面对这样的存量分布,郭洋表示,今年的价值挖掘,投资级的全球金融债,尤其是银行资本债将是重点领域之一,从高等级到T2都有回报机会,而城投板块则是机会与风险并存,「城投债有机会成为未来几年市场的灰犀牛,因为它的杠杆是不可持续的,而且城投还有一个天然的劣势就是它的流动性比较差。但另外一方面,城投债的发行主体却非常多,不同的券之间有很多分层,所以今年在投资中资美元债时,我们不会放弃对这个板块的配置,我们会适当选择一些信用不错、同时又能给与一定套息机会的债券却进行配置,不过比例不会过重,同时在交易上我们会采用逆周期的策略。」

而对于中资美元债的投资风险,郭洋直言「政策风险不可低估」。郭洋认为,政策转向风险是投资中资美元债会面临的最大风险,也是新兴市场通常会遇到的问题,因为政策的转变,包括方向、转向时间、执行层面等因素,对每个企业的影响,尤其对现金流的影响都是立竿见影的,而这些风险因素还无法量化、难以定价。

从中资美元债到亚洲美元债

作为中资美元债的投资专家,郭洋希望下一步能将公司的产品范围拓展到亚洲美元债。「你看在目前的亚洲美元债指数里,除了新加坡、韩国、印度这些国家,中国的占比其实超过了 50%,因此中资公司做亚洲美元债是有优势的。其次,在亚洲美元债指数中,还有一些是印尼、菲律宾等国家发行的主权债券,这也是我们团队一直在追踪的,属于自身的能力范围之内。第三,亚洲美元债多以投资级债券为主,只要避开在企业管治上有问题的公司,我相信它给投资人带来的机会比中资美元债更大,将满足一些投资人对更广阔投资标的的需要。」

「以前的中国投资人,包括大量私行客户,基本上都是买中概股、躺平收利息之余还要加杠杆,一年下来差不多能有 20% 的回报;但去年大家的回报都相当凄惨。现在来看,我们也注意到投资人的需求在转变,他们不再一味地配置中国资产,对于中国甚至亚洲以外的股票、债券,他们也开始有投资需求,」郭洋说,「在这样的环境下,作为一家有积累的中资资产管理人,我们应当顺势而为,在自己的能力圈内推出多元配置的产品,满足投资人愈发明显的全球配置需求。」

注1:数据来源:《中资美元债市场 2022 年回顾及 2023 年展望》,中证鹏元国际,2023 年 1 月 13 日。

风险提示:

投资涉及风险,包括可能损失本金。投资产品价格及其收益可升可跌,过往业绩不代表将来表现。上述内容仅供一般参考之用,而并非考虑特定收取者的特定投资目标、财务状况或任何特别需要,亦不应构成买卖任何投资产品的意见或要约或招揽。投资者不应仅依赖本资料作出投资决定,应详细阅读有关章程及产品资料概要(包括当中所载之产品要素及风险因素)。如有需要,应咨询独立专业意见。

本文采访内容由信银(香港)资本有限公司提供,并未经香港证券及期货事务监察委员会审阅。

![]() 微信扫一扫立即登录

微信扫一扫立即登录